Financiamento imobiliário pode ficar até 24% mais caro a depender da idade

16 de agosto de 2021O banco, em geral, faz diversas exigências e analisa o perfil e capacidade de pagamento do comprador para uma dívida alta e de longo prazo, que pode chegar a 30, 35 anos, dependendo da instituição financeira

O banco, em geral, faz diversas exigências e analisa o perfil e capacidade de pagamento do comprador para uma dívida alta e de longo prazo, que pode chegar a 30, 35 anos, dependendo da instituição financeira – Foto: Tomaz Silva/Agência Brasil

O banco, em geral, faz diversas exigências e analisa o perfil e capacidade de pagamento do comprador para uma dívida alta e de longo prazo, que pode chegar a 30, 35 anos, dependendo da instituição financeira – Foto: Tomaz Silva/Agência Brasil

A compra da casa própria é uma operação complexa em diversos aspectos, como o jurídico, o burocrático e o financeiro. Pode ser ainda mais complicada quando envolve um financiamento imobiliário. Isso porque a aprovação e a concessão de crédito imobiliário é baseada na avaliação de risco do cliente. O banco, em geral, faz diversas exigências e analisa o perfil e capacidade de pagamento do comprador para uma dívida alta e de longo prazo, que pode chegar a 30, 35 anos, dependendo da instituição financeira. Por isso, entre as condições observadas pelo banco está a idade do tomador de crédito.

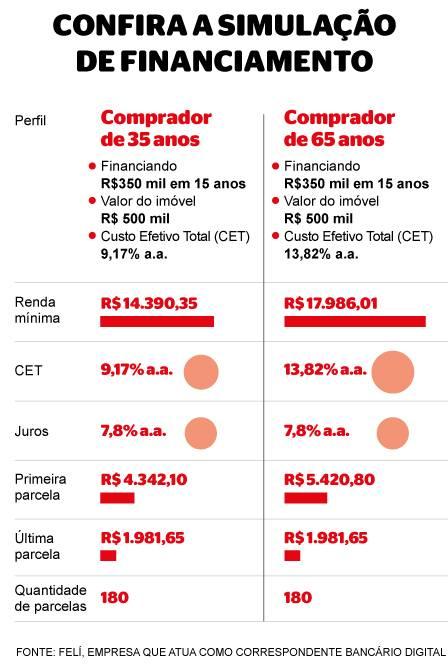

Segundo especialistas, um comprador mais velho arca com prestações mais altas, seja por causa do seguro obrigatório mais elevado, seja pelo prazo mais curto para pagar o financiamento. Uma simulação, feita por uma empresa que atua como correspondente bancário, revelou que a mensalidade pode ser até 24,8% mais cara, dependendo da idade de quem financia.

Além disso, a diferença da renda mínima exigida chega, no exemplo utilizado, a R$ 3.596, de acordo com o perfil do cliente.

O exemplo comparou dois pedidos de financiamento, sendo o primeiro de uma pessoa de 35 anos e o segundo de um idoso de 65 anos. Nos dois casos, os valores do crédito e do imóvel, a taxa de juros e o prazo de pagamento foram os mesmos. Mas o chamado Custo Efetivo Total (CET), que corresponde a todas as obrigações contidas na prestação mensal, não somente os juros, mas também os encargos, os seguros, acabou sendo mais alto (confira a simulação abaixo):

Nos financiamentos imobiliários, é obrigatória a contratação de dois seguros. Um deles é o chamado MIP (Morte e Invalidez Permanente), que dá segurança para o credor de que a dívida assumida pelo contratante vai ser devidamente quitada em caso de acidente ou morte do mutuário. Assim, caso aconteça algum imprevisto, o valor remanescente da dívida será liquidado por meio do seguro habitacional. Neste sentido, o prazo de duração do contrato do seguro habitacional acompanha o do financiamento.

Para Paulo Ciarlo, Head Comercial de Felí, empresa que atua como correspondente bancário digital, o maior impacto da idade do financiamento é justamente por encarecer o valor do seguro obrigatório MIP, o que eleva o CET:

"Quanto maior a idade, maior o valor da parcela, por conta do valor do seguro que vai comprometer o valor da mensalidade", ressalta ele.

Não pode passar de 80 anos e 6 meses

Além disso, uma das regras é que o tempo não pode ultrapassar 80 anos e 6 meses, somando a idade do contratante e o prazo de pagamento.

"O prazo de financiamento pode ser até 35 anos, dependendo da instituição financeira. Mas existe outra regra limitante: a última prestação não pode passar de 80 anos e 6 meses. Ou seja, o somatório entre a idade atual e o prazo de financiamento não pode ultrapassar este limite. Para fazer o contrato no prazo máximo, o limite de idade seria 45 anos", explica Gilson Oliveira, professor do MBA em Finanças, do Ibmec/RJ.

Exigência de uma renda maior

De maneira geral, as instituições financeiras querem uma garantia de que o contratante vai cumprir o contrato firmado. Logo, ele deve comprovar sua capacidade de pagamento para as futuras prestações.

É por isso que o segurado com mais idade tem que provar maiores ganhos, mesmo em caso de imóveis iguais em comparação com uma pessoa mais jovem, uma vez que o seguro habitacional impacta o valor das parcelas. Além disso, como o prazo reduzido do parcelamento, a prestação pode ficar mais alta, exigindo uma renda mínima mais elevada.

Segundo Sergio Cano, professor do MBA de Gestão de Incorporação e Construção Imobiliária da FGV, mesmo nos casos em que há mais de um tomador de crédito para a composição da renda exigida, o cálculo do seguro e do prazo de quitação do empréstimo levará em consideração a renda do proponente mais velho:

"Para o banco, o risco de crédito quando a pessoa é mais velha é maior, o que poderia implicar no acionamento do seguro" observa ele.

Os financiamentos imobiliários bateram recorde em junho, somando R$ 19,66 bilhões, maior volume desde 1994, segundo dados da Associação Brasileira de Crédito Imobiliário (Abecip). O montante representa uma expansão de 12,5% ante maio e um salto de 112,1% na comparação com junho do ano passado.

"Procurei um banco para fazer simulação de crédito imobiliário e fiquei surpresa ao descobrir que eles fariam o financiamento em, no máximo, 15 anos. Eu entraria na operação para ajudar meu filho que quer comprar um imóvel para atingir a renda mínima exigida, porque ele é profissional liberal. Mesmo ele sendo mais novo, com 35 anos, o banco só leva em consideração a minha idade. Além disso, o seguro realmente fica mais bem caro, o que impacta na prestação. Serão muito anos pagando mais caro, o que faz uma diferença real na hora de calcular tudo que será preciso pagar ao longo do financiamento. Agora, já não sabemos mais se será melhor me incluir mesmo na operação de financiamento".

De pensão alimentícia a consórcio de carro

"As condições e os formatos de análise e aprovação de crédito imobiliário variam de banco para banco. Segundo analistas, as instituições financeiras observam as características dos proponentes com objetivo de reduzir o risco de inadimplência ou calote, ainda mais quando se trata de um crédito de longo prazo".

Por isso, além da idade, há outros fatores que são observados como profissão, vínculo empregatício e o chamado score do cliente no mercado, ou seja, se ele é um bom pagador ou está endividado. Mesmo com variações, o objetivo é checar a capacidade de pagamento do comprador:

"Muita gente acha que os critérios são fixos para todo mundo. Mas não é assim. O comprometimento de renda e outros compromissos financeiros são checados, como pensão alimentícia, consórcio de carro, empréstimos e dívidas, gasto no cartão de crédito e histórico de pagamentos", explica Philippe Martin, gerente comercial da Vitale Construtora.

Critérios de cada banco

José Américo, professor de Gestão de Instituições Financeiras da Universidade Cândido Mendes, ressalta que o financiamento de imóveis é uma operação complexa e que, embora a análise de crédito seja semelhante em muitos aspectos, cada banco adota critérios próprios e distintos de avaliação.

"A concessão de crédito imobiliário envolve avaliação de risco do cliente. É a chamada lei do risco e do retorno, se a instituição financeira percebe mais risco ele exige mais retorno", afirma.

Uma pesquisa da Loft, startup de compra e venda de imóveis, identificou quais são as principais dúvidas dos interessados em comprar um imóvel. Entre as mais citadas estão os os documentos necessários para financiar um imóvel e o valor de entrada:

"Essa é uma dúvida muito comum e essencial, pois um cálculo incorreto pode comprometer o orçamento da família. Não há um valor exato, mas quanto maior o valor de entrada, menor será o valor financiado e menor o tempo", ressalta Bruno Raposo, diretor de Operações da Loft.

Entenda as regras

Alienação fiduciária

O financiamento de imóveis é feito pelo Sistema Financeiro de Habitação(SFH) ou pelo Sistema Financeiro Imobiliário (SFI), dependendo do valor do bem. Ele tem como garantia a alienação fiduciária. Ou seja, ao contratar crédito para adquirir uma casa ou um apartamento, o comprador dá o imóvel como garantia de pagamento do empréstimo. Se não conseguir pagar a dívida, o banco poderá retomar o imóvel.

Crédito

Para contratar o financiamento, o comprador terá que ter o crédito aprovado por uma instituição financeira. Para aprovar a contratação, o banco verifica se o tomador de crédito tem capacidade financeira para arcar com as prestações mensais. As condições oferecidas pelos bancos, como prazo, taxa de juros e encargos, variam, e é importante compará-las.

Amortização

O sistema de amortização define a maneira como os valores pagos na prestação amortizam o saldo devedor, e reduzem gradualmente o valor da dívida, conforme as prestações mensais são efetuadas. Há dois sistemas disponíveis: o Sistema de Amortização Constante (SAC). Nele, o valor da parcela do encargo mensal para amortizar o financiamento é constante, e a parcela de juros decrescente. Assim o valor do encargo mensal diminui ao longo do tempo. Já na Tabela Price, o valor da parcela mensal é crescente, e os juros decrescentes. Assim, no início, a mensalidade é menor, mas ela vai subindo.

Pagamento

Quanto mais rápido você amortiza o saldo devedor, menos juros pagará. No SAC, como as prestações iniciais são um pouco mais altas, você acaba reduzindo mais rapidamente o saldo devedor, o que resulta em um menor valor total pago em juros. Mas, neste caso, as mensalidades iniciais são mais altas, e o comprador tem que ter maior capacidade de pagamento.

Valedoitaúnas (iG)